ケガや病気の治療のため医療費が多かった人は、医療費控除という税制優遇を受けられるかもしれません。医療費控除を受けると、納めていた税金が返ってくる場合があります。

この記事では、医療費控除を受けるために必要な書類や手続きについて解説します。確定申告でいくら返ってくるのか計算する方法も紹介していますので、ぜひ参考にしてみてください。

<目次>

- 1.医療費控除と確定申告とは

- (1)医療費控除を受けるための要件

- (2)医療費控除の対象となる費用

- (3)医療費控除の対象とならない費用

- 2.医療費控除の計算方法

- (1)医療費控除額の算出方法

- (2)医療費控除で戻ってくる税金を決める3つのポイント

- (3)医療費控除の確定申告でいくら戻ってくるかシミュレーション

- 3.確定申告で医療費控除を受けるやり方

- (1)医療費控除の対象となる領収書を集める

- (2)領収書の内容をもとに医療費控除の明細書を作成する

- (3)確定申告書を作成する

- (4)確定申告書を提出する

- 4.医療費控除と確定申告 覚えておくと便利なポイント

- (1)領収書ではなく「医療費のお知らせ」を使用してもOK

- (2)年の途中で生計が別になった親族について

- (3)介護老人保健施設等の利用料が対象になるかわからないとき

- (4)申告内容を間違えてしまった場合

- (5)医療費が少なくてもセルフメディケーション税制なら受けられるかも

- 5.医療費控除と確定申告のまとめ

1.医療費控除と確定申告とは

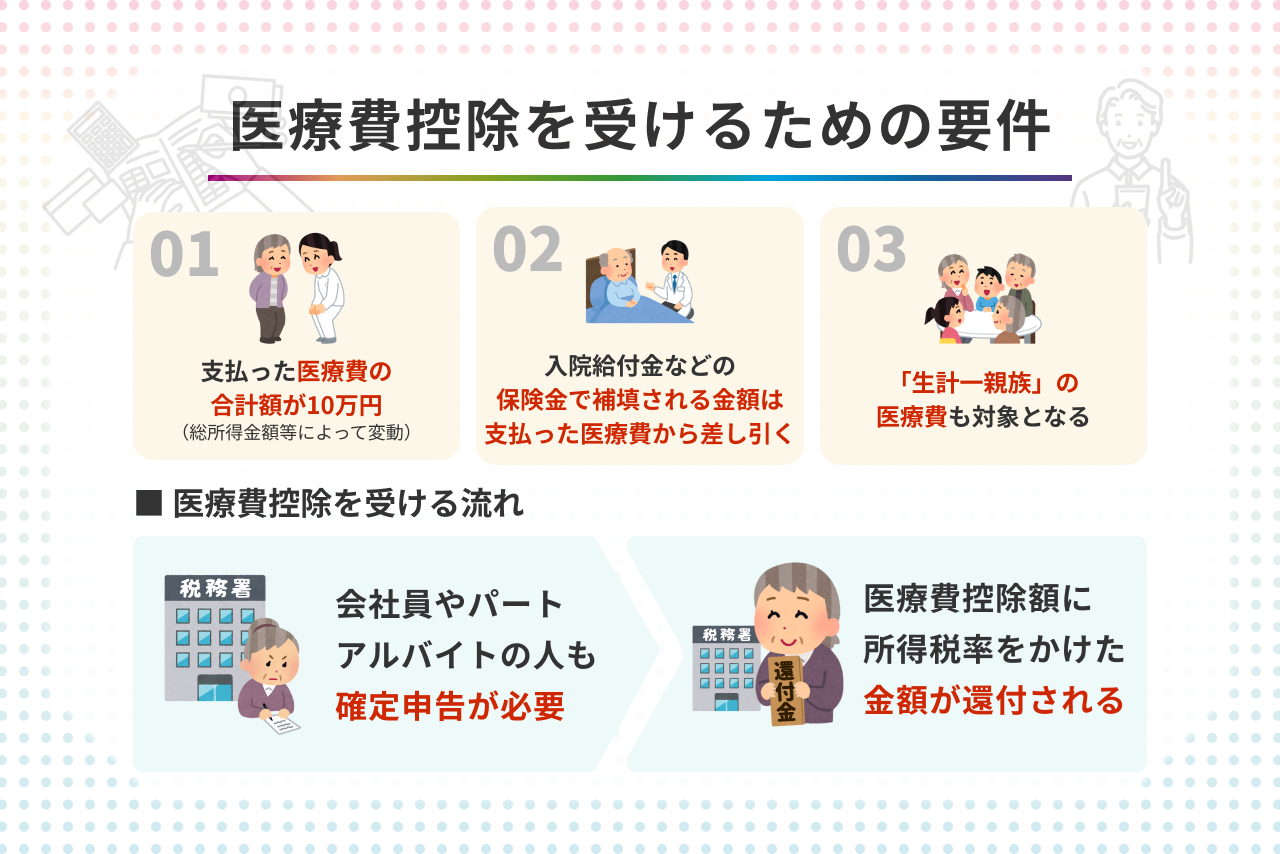

医療費控除とは、1年間(1月1日~12月31日)に支払った医療費が一定額を超えた場合に受けられる所得控除の一つです。医療費控除を受けるには、確定申告をおこなう必要があります。会社員やパート・アルバイトのような、本来確定申告の義務がない人であっても、医療費控除を受けるには確定申告をしなければいけません。

給料や年金から所得税が天引きされている人は、医療費控除を受けることによって、税金が還付される場合があります。なお、確定申告の申告期限は、申告対象となる年の翌年2月16日から3月15日となっています(2025年は2月17日から3月17日まで)。

(1)医療費控除を受けるための要件

医療費控除を受けるには、1月1日から12月31日までに支払った医療費の合計額が10万円(その年の総所得金額等が200万円未満の場合は、総所得金額等の5%)を超える必要があります。ただし、入院給付金などの保険金で補填される金額は、支払った医療費から差し引きます。

医療費は、確定申告をおこなう本人の分に限りません。「生計一親族」の医療費も対象となります。「生計一親族」とは、共通の資金で生活を営んでいる家族のことです。必ずしも同居が要件ではなく、仕送りをしている場合などは、別居していても生計一と認められるケースもあります。

(2)医療費控除の対象となる費用

医療費控除の対象となる費用はさまざまです。主なものについて、確認していきましょう。

| 医療費控除の対象となる費用 | 備考 |

| 医師などによる診療費用 | 治療に直接関係あるものであれば、柔道整復師などによる施術費用も対象となります |

| 入院費(部屋代、食事代を含む) | ただし、医師の指示によらない個人的な希望による差額ベッド代は対象となりません |

| 医薬品の購入費用 | 病院から処方される医薬品だけでなくドラッグストアなどで購入するものも含まれます |

| 医師の指示による医療器具の購入費用又はレンタル料 | 松葉づえやコルセットなどが該当します |

| 病院へ通院するための電車代やタクシーなどの交通費 | タクシー代は病状から見て急を要する場合や、電車、バスなどの利用ができない場合に限ります |

| 妊娠・介護に係る費用 | 妊娠中の定期健診や検査費、介護老人保健施設等の施設サービス、訪問看護などの居宅サービスの費用が該当します |

(3)医療費控除の対象とならない費用

医療費控除の対象とならないものについても、確認しましょう。間違えて控除対象に含めないように注意が必要です。

●腰痛のために購入したマッサージ器の費用

●家庭用医学書の購入費用

●インフルエンザ等の予防接種の費用

●風邪予防のために買ったうがい薬

●介護用ベッドの購入費用

●健康診断の費用(ただし、重大な疾病が発見され引き続き治療を受ける場合は対象)

●コンタクトレンズの購入費用

●リウマチのための湯治費用

●健康増進のために買ったビタミン剤

●美容整形の費用

●家族同様にかわいがっているペットの治療代

●感染症を予防するためのマスクの購入費用

●有料老人ホームやグループホーム等の費用

2.医療費控除の計算方法

医療費控除は、所得控除の一つです。所得とは税金計算をするもととなる金額のことであり、収入のようなイメージです(実際には様々な控除があるので収入金額とは異なります)。

医療費控除は、医療費に多くのお金を使った人の所得を減らし、税負担を減らすことを目的としています。では、どのくらい所得を減らせるのでしょうか?

(1)医療費控除額の算出方法

医療費控除額は、次の算式で計算します。

| その年中に支払った医療費の金額 - 保険金等で補填される金額 - 10万円(※) |

(※)その年の総所得金額等が200万円未満の場合は、総所得金額等の5%

この算式の残額が、所得から引かれることになります。なお、医療費控除の限度額は200万円となっています。支払った医療費は「その年中に支払ったもの」が対象です。そのため、未払いのものは対象となりません。

たとえば、昨年中に治療が完了し、その代金総額が30万円だったとします。そのうち20万円は昨年中に支払い、残り10万円については今年に支払っていた場合、昨年の医療費控除の対象となる金額は20万円です。

保険金などで補填される金額(医療費から控除すべきもの)として代表的なものは、以下の通りです。

<控除すべきもの>

●出産育児一時金

●高額療養費

●入院費給付金

●手術給付金

<控除しなくてよいもの>

●がん保険の診断給付金、見舞金

●出産手当金、傷病手当金

●死亡、重度障害等により支払いを受ける保険金

①医療費控除額の計算例

医療費控除額の計算例を確認しましょう。

| 総所得金額が200万円以上の場合 |

| 支払った医療費 20万円 保険金等 5万円 医療費控除額 20万円 - 5万円 - 10万円 = 5万円 |

| 総所得金額200万円未満の場合 |

| 総所得金額 150万円 支払った医療費 25万円 保険金等 2万5,000円 医療費控除額 25万円 - 2万5,000円 - 7万5,000円(150万円 × 5%)= 15万円 |

(2)医療費控除で戻ってくる税金を決める3つのポイント

医療費控除でいくら税金が戻ってくるのでしょうか。重要なポイントは、次の3点です。

■医療費控除額

■源泉徴収税額

■税率

①医療費控除額

医療費控除額については、先ほど説明した通りです。年間の医療費支払額のうち10万円(総所得金額等が200万円未満の場合は、総所得金額等の5%)を超える部分の金額となります。

②源泉徴収税額

源泉徴収税額は給料や年金から天引きされている税金のことで、すでに納めている税金です。医療費控除がどれだけ大きくても、還付額が源泉徴収税額を超えることはありません。医療費控除 = 還付のイメージがありますが、源泉徴収税額がない人は還付にならないので注意しましょう。

③税率

医療費控除額に所得税率をかけることで、実際に返ってくる金額を計算できます。 所得税は超過累進税率といって、所得に応じて税率が上がります。そのため、同じ医療費控除額であっても、税率が高い方が還付額も大きくなります。

| <所得税税率> | ||

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円から 1,949,000円まで |

5% | 0円 |

| 1,950,000円から 3,299,000円まで |

10% | 97,500円 |

| 3,300,000円から 6,949,000円まで |

20% | 427,500円 |

| 6,950,000円から 8,999,000円まで |

23% | 636,000円 |

| 9,000,000円から 17,999,000円まで |

33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで |

40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

(3)医療費控除の確定申告でいくら戻ってくるかシミュレーション

それでは、実際に所得税がどのくらい戻ってくるか、シミュレーションしてみましょう。

<前提条件>

課税される所得金額 400万円

源泉徴収税額 400万円 × 20% - 42万7,500円 = 37万2,500円

支払った医療費 30万円

保険金 5万円

<医療費控除額>

支払った医療費から保険金を控除した金額のうち、10万円を超える部分が対象となります。

30万円 - 5万円 - 10万円 = 15万円

<還付額>

このケースでは所得税の税率が20%ですので、15万円 × 20%の「3万円」、医療費控除によって税額が減少します。源泉徴収されている金額は37万2,500円と3万円より多いので、還付される金額は3万円となります。

3.確定申告で医療費控除を受けるやり方

確定申告で医療費控除を受ける方法について、確認していきましょう。確定申告は、従来通り書面で提出することもできますし、最近ではパソコンやスマホで申告する人も増えています。

確定申告というとなんとなく難しそうな印象がありますが、一つひとつはそれほど難しいものではありません。ぜひ挑戦してみてください。

(1)医療費控除の対象となる領収書を集める

まずは、医療費控除の対象となる領収書を集めましょう。控除対象となる電車やバスなどの交通費を計上するとき、領収書がない場合は日付と金額を正確に記録しましょう。

(2)領収書の内容をもとに医療費控除の明細書を作成する

医療費控除を受けるためには、医療費控除の明細書を作成する必要があります。医療費控除明細書には、以下の事項を記載しましょう。

●医療を受けた方の氏名

●病院・薬局などの支払先の名称

●医療費の区分

●支払った医療費の額

●保険金などで補填される金額

これらの事項は領収書1枚1枚記載する必要はなく、一人の方が同一の病院で支払いをした場合などはまとめて記載することができます。医療費控除の明細書は、国税庁のホームページからダウンロードできます(参照:医療費控除の明細書|国税庁)。

(3)確定申告書を作成する

確定申告書には、その年の所得を記載しなければいけません。会社員の人は給与所得の源泉徴収票を、年金を受給している人は年金の源泉徴収票を用意しましょう。

(4)確定申告書を提出する

確定申告書の作成が完了したら、その申告書を税務署に提出します。提出の方法は、持参でも郵送でも大丈夫です。

電子申告であれば、パソコンやスマホでも申告をすることが可能です。その場合、税務署に出向く必要がなく、ご自宅で申告できます。電子申告をおこなう場合は、利用者識別番号と電子証明書(一般的にはマイナンバーカード)の取得が必要です。

4.医療費控除と確定申告 覚えておくと便利なポイント

医療費控除を受けようとする際に手間がかかってしまうことや、対象となるのか疑問に感じてしまうことがあります。医療費控除と確定申告をスムーズに行うために、いくつかのポイントについて解説します。

(1)領収書ではなく「医療費のお知らせ」を使用してもOK

領収書を集計するのは、非常に手間がかかります。そのような場合は、健康保険組合などが発行する「医療費のお知らせ」を使用しても大丈夫です。

ただし、「医療費のお知らせ」は1年分記載していない場合もあります。その場合、不足部分については領収書を使用することになります。

(2)年の途中で生計が別になった親族について

年の途中で生計が別になった親族については、医療費を支出した時点で生計一であれば医療費控除の対象となります。

たとえば、その年の7月1日に娘が嫁いだ場合、1月から6月までの娘にかかる医療費については対象ですが、7月以降のものについては対象となりません。

(3)介護老人保健施設等の利用料が対象になるかわからないとき

介護老人保健施設等の利用料が医療費控除の対象となるかわからない場合は、領収書や請求書を確認しましょう。医療費控除の対象となる金額がわかるように、印がついていることがほとんどです。

保健施設等に支払った金額については、医療費控除の対象となるものと対象とならないものが混在していることが多いので注意しましょう。

(4)申告内容を間違えてしまった場合

確定申告の提出期限は、申告対象となる年の翌年2月16日から3月15日です(2025年は2月17日から3月17日まで)。申告内容を間違えてしまった場合、間違いに気づいた時点で対処法が異なります。

| <間違いに気づいたのが3月15日より前の場合> |

| 3月15日までに間違いに気付き、再度申告書を提出する場合は「訂正申告」といいます。訂正申告については、最後に提出したものが受理されることとなります。 |

| <間違いに気づいたのが3月15日より後の場合> |

| 3月15日より後の場合、すでに期限内に提出した申告書は受理されています。そのため、再度申告書を提出すると税額に変動が生じます。 税額が減り、還付金が発生する申告を「更正の請求」といい、それに対し税額が増える申告を「修正申告」といいます。 更正の請求は法定申告期限から5年以内に提出しなければならず、それを超えると還付を受けることはできません。 |

(5)医療費が少なくてもセルフメディケーション税制なら受けられるかも

医療費が少なく医療費控除を受けられない人でも、セルフメディケーション税制なら受けられるかもしれません。

セルフメディケーション税制とは、ドラッグストアで購入できるOTC医薬品というものの購入金額が年間1万2,000円を超える場合、その超える部分の金額を所得から控除(最大8万8,000円)できる制度です。

医療費控除が年間医療費が10万円を超えなければいけないのに対し、セルフメディケーション税制の場合1万2,000円を超えれば受けられるので、ハードルは低くなります。

セルフメディケーション税制を受けるには健康診断や予防接種、がん検診など健康の保持増進及び疾病の予防への一定の取り組みをすることが要件となっています(参照:セルフメディケーション税制〈特定の医薬品購入額の所得控除制度〉について|厚生労働省)。

なお、医療費控除とセルフメディケーション税制は併用できないので、どちらか有利な方を選択する必要があります。

5.医療費控除と確定申告のまとめ

医療費控除を受けるためには、金額の要件を満たしている必要があります。対象となる支払いを理解し、集計することが重要です。日頃から医療費控除の支払いを管理していれば、スムーズに確定申告をおこなえるでしょう。

(税理士 青木征爾、編集協力:スタジオユリグラフ 中村里歩)

関連記事

あわせて読みたい

おすすめ記事

\ プレゼント・アンケート受付中! /

プレゼント・アンケート

-

-

[受付中]『50年続く 料理教室の十八番レシピ』を5名様にプレゼント

2025/12/09

-

-

[受付中]『大人の塗り絵 クーピーBOX 四季のきれいな花』を5名様にプレゼント

2025/12/02

-

-

[受付中]【プレゼント】『Reライフ文学賞 短編集4』(文芸社)を10名様に

2025/11/25

\ 学ぼう、参加しよう!ただいま募集中 /

講座・イベント

-

-

[受付中]Reライフフェス2026、応募受付スタート!

2025/12/09

-

-

[受付中]内藤裕二教授のオンラインセミナー「2025腸活」を配信 無料受付中

2025/12/05

-

-

[受付中]第5回Reライフ文学賞の選考委員を募集 選考会はオンラインで2月開催予定

2025/11/18

これまでの活動をリポート

-

-

「知らなかった私に出会えた」プロの技でおしゃれに‘’変身‘’

2025/11/18

-

-

どこで文章を盛り上げるか/「私」をやめてみる……「天声人語」元筆者から学ぶ文章の書き方

2025/09/10