經濟不穩定,要買黃金避險?手頭不寬裕的可以試試黃金 ETF!

買一檔黃金 ETF 大約只需要200美金左右的入場費,而且這檔黃金 ETF 可能持有數噸黃金,並且價格幾乎與黃金同步變動,買賣也只需要在股市上操作,手續費低、流動性高。

但1克實體黃金就要價至少90美元,這種小克重金條的買賣價差較大,而且變現時可能還會有折價,加上還得擔心存放安全問題,對比起來黃金 ETF 更省心,也更適合新手或預算不夠充足的投資者佈局來對沖投資組合的波動性。

本文介紹黃金 ETF 是什麼?黃金 ETF 有哪些?和你分享9檔美股、台灣、港股和馬股黃金 ETF 推薦。投資黃金ETF有哪些優缺點需要考量?怎麼投資黃金ETF?

黃金ETF是什麼?

黃金 ETF(Gold Exchange-Traded Fund) 的本質很簡單就是讓你用買股票的方式,參與黃金市場的漲跌。發行黃金 ETF 的基金公司,會用投資人的錢去買實體黃金、黃金期貨或黃金相關衍生品,然後把它包裝成一檔 ETF,掛牌在交易所交易,你買的時候,就像買一張擁有黃金價值的「憑證」。

黃金 ETF 和一般的 ETF 不同,是沒有一籃子股票的,也不是追蹤指數的,而是直接追蹤黃金價格。國際上最主流的5大黃金報價是:

- 倫敦金市(LBMA Gold Price):2015年取代「倫敦金定盤價」,由多家大型黃金交易商與精煉商競價決定,是全球主要的黃金基準價格。

- COMEX黃金期貨:美國商品交易所(COMEX)的黃金期貨價格,代表北美市場的黃金定價基準。

- 彭博黃金子指數(Bloomberg Gold Subindex):追蹤黃金在商品市場的表現。

- 上海金基準價(Shanghai Gold Benchmark Price):中國市場的黃金定價參考標準,影響亞洲市場。

- 品牌金:由特定品牌或珠寶商(如周大福、六福、老鳳祥等品牌)自行制定的黃金價格,主要針對「黃金首飾」。這種報價通常高於國際金價(如 LBMA Gold Price 或 COMEX 期貨金價),因為它包含了加工費、品牌溢價、銷售成本等因素。

一般上,黃金 ETF 會追蹤黃金的價格走勢,但市面上有延伸出其他類型的黃金 ETF,例如反向黃金 ETF、槓桿黃金 ETF、金礦公司 ETF 等等,以下將分別仔細說明:

黃金ETF有哪些?

黃金價格ETF

黃金價格 ETF 是最常見的黃金 ETF,它會追蹤黃金的價格走勢,當黃金價格升幅多少,ETF 就會升幅多少。價格跌多少,ETF 也會同步反映。

黃金價格ETF分成兩種:

第一種,真的持有實體黃金的黃金ETF。例如:SPDR Gold Shares(GLD)和 iShares Gold Trust(IAU),這些 ETF 的黃金存放在倫敦、紐約、加拿大等被認為「安全」的地區。每一份ETF的持有人,實際上擁有對這些黃金的受益權,換句話說,你買的不是一張虛擬的數字,而是真正有黃金作為支撐的資產。

這些ETF的實體黃金都經過定期審計與保險,確保黃金的數量與純度符合標準。基金管理公司會定期公開持倉報告,詳細列出每一根金條的煉製廠、純度、序列號,以及重量,這樣投資人就能透明地知道自己間接持有的黃金狀況。不過,投資人本身無法親自檢查這些黃金,需要信任基金管理公司與託管機構的數據與報告。

| 優點 | 缺點 |

|---|---|

| 由實體黃金支撐,安全性高 | 可能存在交易對手風險,風險未必透明 |

| 流動性高,可在市場上隨時買賣 | 採用倫敦金市(LBMA)定價機制,價格受全球市場影響 |

| 價格透明,資訊公開,持倉細節可查 | 必須全額出資,無法槓桿操作 |

| 交易與管理方便,像買股票一樣簡單 | 黃金託管高度集中,投資人需信任託管機構 |

| 不需要具備衍生性金融商品的交易經驗 | 黃金並未分配給個別投資者,而是由基金統一持有 |

| 部分ETF允許投資人兌換實體黃金 | 不產生收益,不像股票有股息或債券有利息 |

| 難以客製化,無法根據個人需求調整倉位 | |

| 與即期黃金價格可能存在追蹤誤差 |

以 GLD(SPDR Gold Trust ETF)為例,這是一檔是追蹤「LBMA Gold Price PM」的 ETF。

💡小知識:「LBMA Gold Price PM」是倫敦金銀市場協會,London Bullion Market Association 每日下午 3 點設定的金價。它被用作全球黃金價格的基準,由五家 LBMA 會員銀行共同設定。這些銀行提交他們對黃金的買賣報價,價格最終確定為最高報價和最低報價的平均值。LBMA Gold Price PM 是黃金市場的重要基準之一。金礦商、經銷商和投資者使用它來確定黃金交易的價格。此外,央行也使用它來評估他們的黃金儲備。但是,它僅是黃金價格的一個基準,還有許多其他因素可能影響黃金價格,例如黃金供求、經濟狀況和地緣政治事件等。

GLD ETF 的價格幾乎會和 LBMA Gold Price 一致,但不是 1:1 直接對應,而是根據其持有的黃金數量來換算的。

LBMA Gold Price 報價是每金衡盎司(troy ounce) 計價,目前約 2,905.84 美元/盎司(假設這是最新價格)。但 GLD 每股並不是代表 1 盎司黃金,而是 1/10 盎司,所以 GLD 的理論價格應該是: 2905.84 / 10 = 290.58美元。

不過,GLD 會有管理費,導致價格與黃金現貨價略有折扣。因此,實際交易價格可能會比 290.58 美元低一些,目前 GLD 市場價格為 270.22 美元。雖然 GLD 主要追蹤 LBMA Gold Price,但它是交易所買賣基金(ETF),價格還會受到市場買賣力量的影響,可能出現輕微的溢價或折價。

除了持有實體黃金的ETF,市場上還有一種「合成型黃金ETF」(Synthetic Gold ETF),這類產品並不真的持有黃金,而是透過期貨、選擇權等金融衍生品來追蹤黃金價格。

這種ETF的優點是成本更低,因為它不用存放實體黃金,也省去管理實物的麻煩。但它的風險較高,因為它涉及交易對手風險(例如對方違約時,基金可能會受影響),甚至有些黃金ETF會使用槓桿(2倍、3倍回報)或反向機制(當金價上漲時,ETF價格下跌),這對於一般投資人來說,可能並不適合長期持有。

| 優點 | 缺點 |

|---|---|

| 流動性高,市場參與者眾多 | 需要專業的衍生性商品交易經驗與執行能力 |

| 價格透明,可追蹤市場定價機制 | 換倉成本(Roll Yield)可能影響績效,特別是期貨合約換倉時可能產生損耗 |

| 可客製化投資策略(做空、槓桿、多資產組合) | 追蹤誤差,價格未必能完全貼合即期黃金價格 |

| 資本運用效率高,不需要全額資金投入 | 資本效率與客製化的成本較高,可能導致每單位投資成本增加 |

| 交易對手風險明確,投資人可評估風險來源 | |

| 部分產品允許實體黃金交割 | |

| 期權市場流動性高,適合對沖交易 |

延伸閱讀:

下面就來為大家介紹:

黃金反向ETF

黃金反向 ETF 會反向追蹤黃金的價格走勢,也叫「黃金空頭 ETF」,所謂反向就是「反著做」,當黃金市場價格上漲 5%,黃金反向 ETF 就會下跌 5%;當黃金市場價格下跌 10%,黃金反向 ETF 就會上升 10%,簡單來說,黃金反向 ETF 會與市場對著做。

黃金反向 ETF 非常不適合新手投資,除了它不符合「一般的思考邏輯」,它還有槓桿的選項,投資人可以選擇要 1 倍、2 倍或更多倍的反向。舉例:如果選擇 2 倍反向,當黃金市場價格上升 5%,黃金反向 ETF 就下跌 10%(先「反著做」再乘以 2 倍),這種具有槓桿成分、不符合常態邏輯的 ETF,對一般投資人來說,其實不太友善。

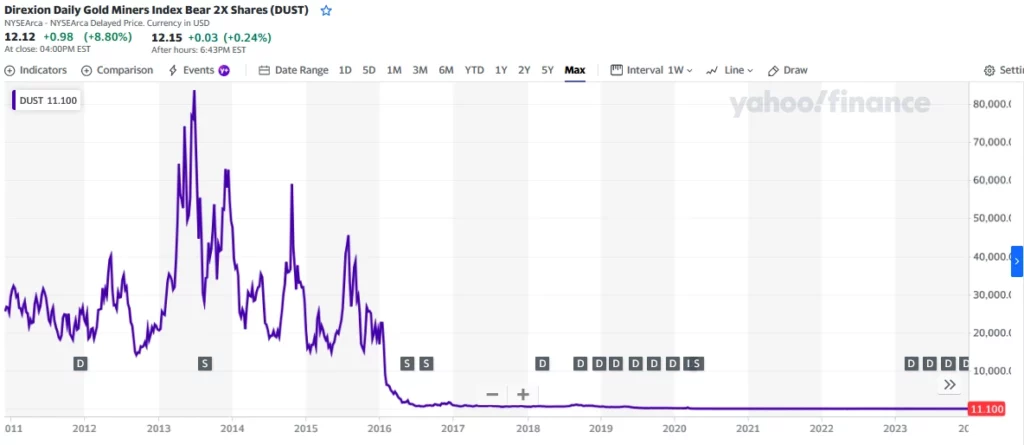

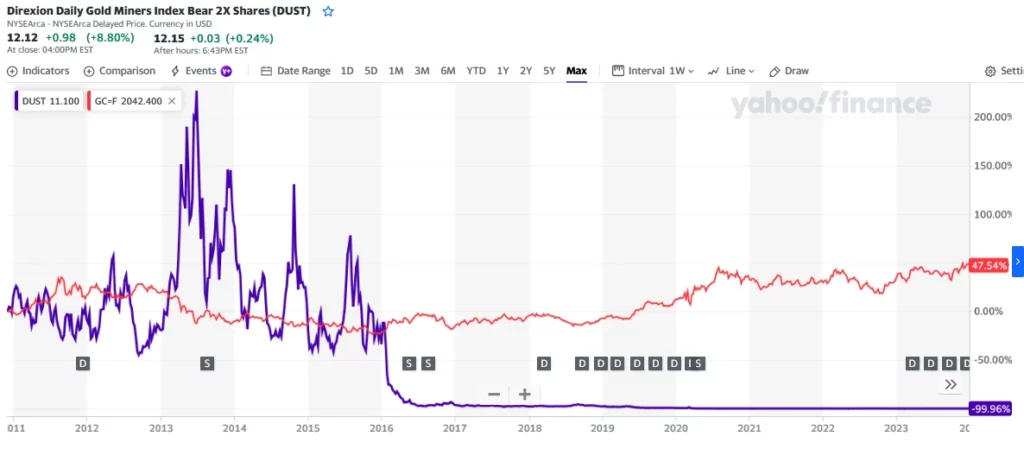

以下就以 DUST 作為例子,爲大家介紹黃金反向 ETF 。

Direxion Daily Gold Miners Index Bear 2x Shares (DUST)

DUST(Direxion Daily Gold Miners Index Bear 2x Shares ETF)是一個追蹤紐約證券交易所 Arca 黃金礦業指數「NYSE Arca Gold Miners」,其發行公司是 Direxion,在 2010/12/08 成立,至今已經超過 10 年,也算是成熟的 ETF。

DUST 是一種槓桿反向 ETF,旨在提供紐約證券交易所 Arca 黃金礦業指數的兩倍反向日收益。這意味著當黃金礦業股票價格下跌時,DUST 的價格會上漲兩倍的百分比,反之亦然。

DUST 使用每日反向滾動期貨合約策略來實現其投資目標。這意味著它投資於與黃金礦業股票指數相反方向運動的黃金礦業股票期貨合約。

同時,DUST 是那些相信黃金礦業股票價格將下跌的投資者的熱門選擇。它也可以被那些對黃金礦業股票有長期暴露的投資者用作對沖工具。

這裡將 DUST 這個黃金反向 ETF 和 GC=F 黃金期貨合約走勢圖放在一起,以作比較。

- 藍線:DUST(Direxion Daily Gold Miners Index Bear 2x Shares)10 年走勢圖

- 紅線:Gold Dec 24(GC=F)10 年走勢圖

當 DUST 黃金反向 ETF 和 GC=F 黃金價格期貨合約的走勢圖放在一起時,從整體來看,兩個的走勢是相反的。從 2011 年到 2016 年之間,黃金價格偏低時,黃金反向 ETF 則偏高且呈現偏大的波動。在 2016 年後,黃金價格上升時,DUST 黃金反向 ETF 則走低。

2倍、3倍做多黃金ETF槓桿

槓桿黃金 ETF 是一種利用槓桿效果放大基礎黃金價格回報的交易所交易基金(ETF)。槓桿是利用借來的資金進行投資,它可以同時放大收益和虧損。

通常,槓桿黃金 ETF 會使用每日反向滾動期貨合約策略來實現其投資目標。這意味著它們投資於與黃金價格相反方向運動的黃金期貨合約。

例如,一個2倍槓桿的黃金 ETF 會追求提供黃金價格兩倍的日回報。這意味著如果黃金價格上漲1%,2倍槓桿的黃金 ETF 將上漲2%。相反,如果黃金價格下跌1%,2倍槓桿的黃金ETF將下跌2%。

前一段說的「黃金反向 ETF」就有一點槓桿的元素,所謂槓桿就是「放大」投資的報酬率,假設黃金市場價上漲 10%,槓桿黃金 ETF 就會「放大」這個 10%,有可能2倍、3倍 或更高,虧損的話也是,槓桿黃金 ETF 的虧損也會是2倍、3倍 以上。

與黃金反向 ETF 一樣,槓桿黃金 ETF 非常不適合新手投資,因為把報酬槓桿放大的做法,無疑也是在放大風險。

延伸閱讀:

以下就以 UGL 作為例子,爲大家介紹槓桿黃金 ETF 。

ProShares Ultra Gold (UGL)

UGL(ProShares Ultra Gold ETF)是一個追蹤布隆伯格黃金子指數「Bloomberg Gold Subindex」,其發行公司是 ProShares ,在 2008/12/01 成立,至今已經 15 年,也算是成熟的 ETF。

UGL 是一種槓桿 ETF ,旨在提供布隆伯格黃金子指數的兩倍日回報。這意味著當黃金價格上漲時,UGL 的價格會上漲兩倍的百分比,反之亦然。對於那些相信黃金價格將上升的投資者來說,UGL 是一個熱門選擇。

這裡將 UGL 這個槓桿黃金 ETF 和 GC=F 黃金期貨合約走勢圖放在一起,以作比較。

- 藍線:UGL(ProShares Ultra Gold)15 年走勢圖

- 紅線:Gold Feb 24(GC=F)15 年走勢圖

當 UGL 槓桿黃金 ETF 和 GC=F 黃金價格期貨合約的走勢圖放在一起時,從整體來看,兩個的走勢是相似的,但是 UGL 因爲槓桿因素,其回酬率就比黃金價格來的高。在 2011 到 2012 年之間,黃金價格上漲, UGL 的漲幅更高。

黃金礦業 ETF

黃金礦業 ETF 和普通 ETF 的概念類似,其實就是一籃子「黃金開採公司」的股票,而不是直接持有黃金本身。這些ETF的成分股,通常涵蓋從事黃金勘探、開採、提煉的公司,讓投資人能透過買股票的方式,間接參與黃金產業的成長。

但這裡有個關鍵點:黃金礦業 ETF 跟「黃金價格」比較無關。

那為什麼說金礦公司與黃金價格無關呢?雖然金價上漲通常會帶動礦業公司的盈利成長,但是開採黃金的公司的主要業務就是在開採,它們不參與市場價格變動,也不長期持有黃金(因為開採後會賣給其他人),所以對這類公司來說,開採得越多,公司才賺越多。

這些公司還有自己的經營風險,像是開採成本、工資上漲、礦場地質問題,甚至政策變化等,這些因素可能讓股價表現和黃金本身不一致。

所以黃金礦 ETF 比較看重公司的基本面,與前面 3 種黃金 ETF 截然不同,投資人若要投資這種 ETF,必須做好基本面分析。

有些ETF專門投資「大型礦商」,這類公司經驗豐富、業務多元,抗風險能力較強;但也有一些ETF鎖定所謂的「小型礦商」,也就是剛開始勘探、開發的企業。這些小型礦商的爆發力更強,如果黃金價格飆升,它們的收益可能成長數倍,但同時,這些公司因為資金較少、風險較高,經營失敗的機率也更大。

簡單來說,投資黃金礦業ETF,比起單純持有黃金,更像是在投資「黃金產業」,有機會賺得更多,但風險也更複雜。

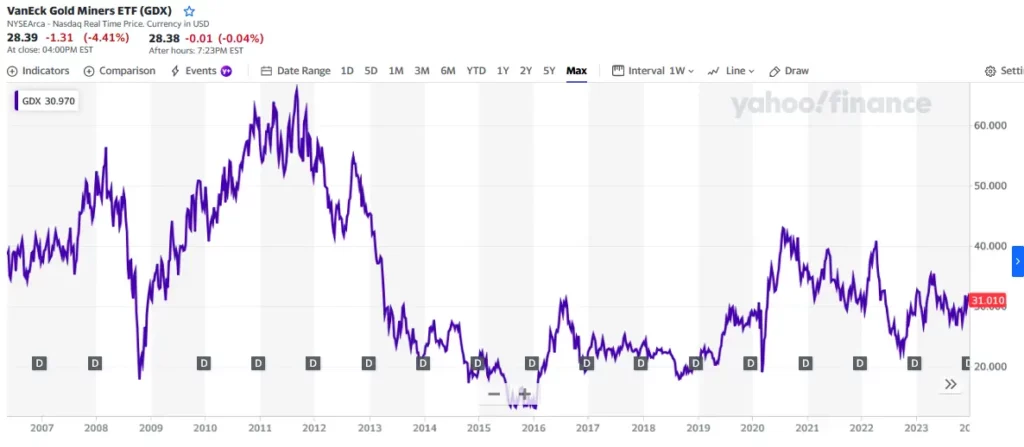

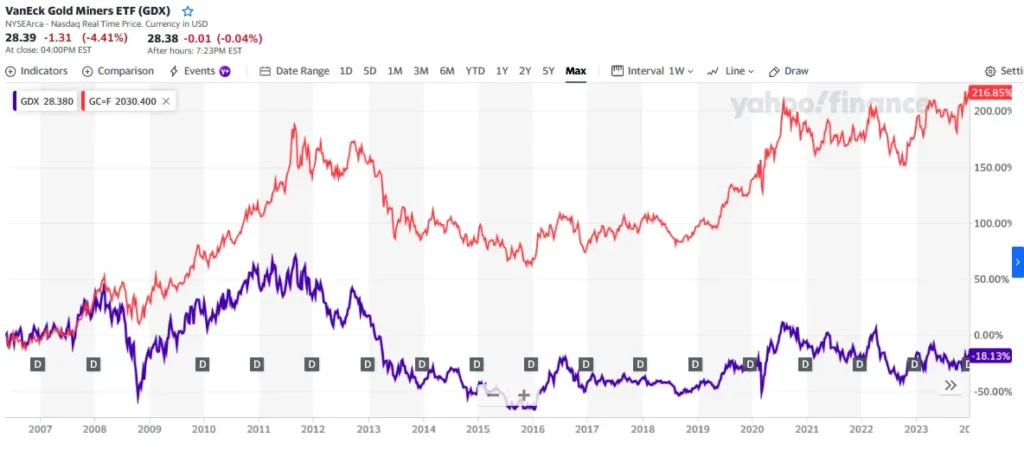

以下就以 GDX 作為例子,爲大家介紹金礦公司 ETF 。

VanEck Gold Miners ETF(GDX)

GDX(VanEck Gold Miners ETF)是一個專註於黃金礦業的 ETF,主要是追蹤紐約交易所 Arca 黃金礦業指數 「NYSE Arca Gold Miners」,其發行公司是 VanEck,在 2006/05/16 成立,至今已經超過 15 年,是相對成熟的 ETF。

在 2008年金融海嘯、2010年歐債危機、2020年新冠肺炎疫情出現時,當市場處於恐慌的情況下,GDX 則上漲,隨後才下跌,而時至今日起伏波動還在進行中。

GDX 是那些希望接觸黃金礦業的投資者的熱門選擇。同時,對於相信黃金價格將上升的投資者來說,也是一個熱門選擇,因為在黃金價格上升期間,黃金礦業股票通常會表現優於黃金價格。

投資 GDX 要注意的是,其前 3 大持股佔了整體 ETF 的超過 25% ,佔比稍微有點大,投資人需要慎重考慮。

- 股價:29.72 美元(截至 2023/09/17)

- ETF 規模:115.7 億美元(截至 2023/09/17)

- 追蹤指數:NYSE Arca Gold Miners

- 成立日期:2006/05/16

- 總內扣費用:0.51%

- 持股數:52(截至 2023/09/17)

- 配息頻率:每年配息一次

- 地理分佈:加拿大(53.49%)、美國(15.28%)、澳大利亞(14.06%)等等

GDX 的前 10 大持股為:(截至 2024/01/17)

| 成分股 | 持股比例 |

| Newmont Corporation | 13.59% |

| Barrick Gold Corporation | 9.70% |

| Agnico Eagle Mines Limited | 8.14% |

| Wheaton Precious Metals Corp | 6.88% |

| Franco-Nevada Corporation | 6.60% |

| Northern Star Resources Ltd | 4.28% |

| Gold Fields Limited Sponsored ADR | 4.19% |

| Zijin Mining Group Co.Ltd. Class H | 3.90% |

| Royal GoldInc. | 3.47% |

| AngloGold Ashanti PLC | 3.16% |

這裡將 GDX 這個金礦公司 ETF 和 GC=F 黃金期貨合約走勢圖放在一起,以作比較。

- 藍線:GDX(VanEck Gold Miners ETF)15 年走勢圖

- 紅線:Gold Feb 24(GC=F)15 年走勢圖

當 GDX 金礦公司 ETF 和 GC=F 黃金價格期貨合約的走勢圖放在一起時,從整體來看,兩個的走勢是相似的。當黃金價格上漲, GDX 也隨之上漲。

黃金ETF推薦:精選美股、台股、港股和馬股黃金ETF

注意:本文提供的公司資訊僅為分享與市場觀察,並非個別投資建議。請讀者自行評估投資風險。

黃金ETF美股

1. GLD (SPDR Gold Shares ETF (US))

GLD(SPDR Gold Trust ETF)是一個追蹤黃金價格「LBMA Gold Price PM」,其發行公司是 State Street Global Advisors,在 2004/11/18 成立,至今已經 20 年,是非常成熟的 ETF。

從 2010 年歐債危機、股價下跌時,GLD 呈現出上漲趨勢。同樣的,在 2020 年 3 月疫情爆發以來,在股市恐慌的情況下,GLD 也一直持續上漲,至今其股價起伏波動還在進行中。

投資 GLD 要注意的是,GLD 只專注於黃金價格,投資人需要慎重考慮。

- 股價:274.69 美元(截至 2025/03/14)

- ETF 規模:867.7342 億美元(截至 2025/03/14)

- 追蹤指數:LBMA Gold Price PM

- 成立日期:2004/11/18

- 總內扣費用:0.40%

- 年化報酬率(年初至今表現,截至2024年12月31日):26.66%,優於追蹤的 LBMA Gold Price PM 25.53%

那 GLD 的 抗風險能力怎樣?

在 2008 年金融風暴、股價下跌時,GLD 呈現出上漲趨勢。在 2020 年 3 月疫情爆發以來,在股市恐慌的情況下,GLD 則持續上漲直 2020 年底才出現下跌,而時至今日起伏波動還在進行中。

由此可見,GLD 的成長表現與大部股市有反差,因此,被認爲是一個能保護財富的資產。當市場低迷、恐懼時,GLD 則上漲,當市場復蘇,股價回調時,GLD 則下跌,至今還呈現不少波動。

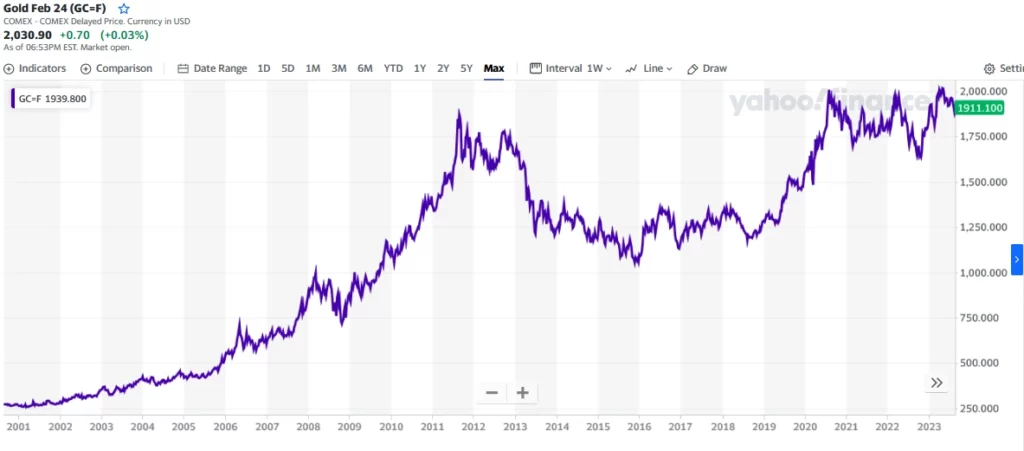

接下來,我們以 Gold Feb 24(GC=F)來看黃金的價格走勢。

GC=F 是指 2024 年 2 月在芝加哥商業交易所(CME)的貴金屬交易部門(Comex)交易的黃金期貨合約的交易代碼。該合約賦予買方在 2024 年 2 月的第三個星期三之前購買 100 金衡盎司黃金的權利。

投資者和交易者使用黃金期貨合約來對冲黃金市場價格波動的風險。它們也可以用於對未來黃金價格的趨勢進行投機性操作。

GC=F 的價格由合約的供求關係決定。黃金期貨合約的價格通常會與實際黃金價格同步波動,但由於利率和美元匯率等其他因素,兩者之間可能會有些許差異。

以下是 GC=F 過去 20 年的走勢圖。

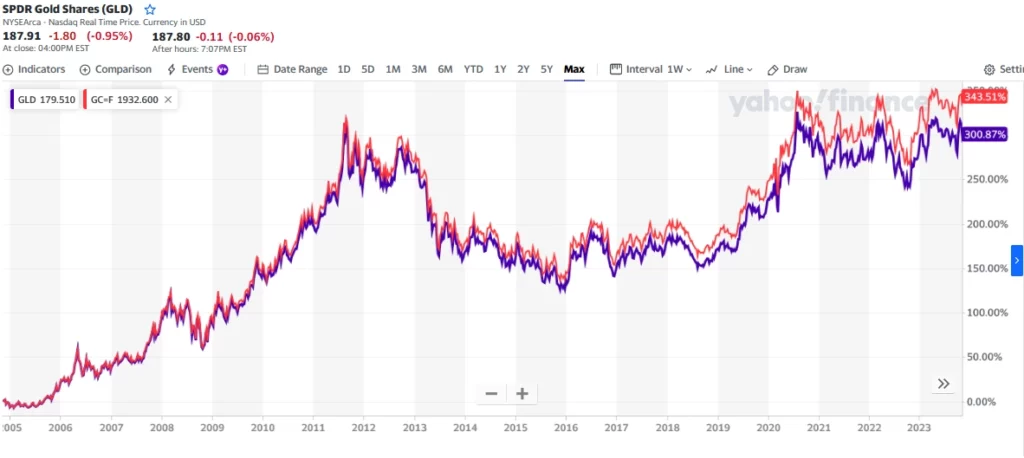

這裡將 GLD 這個黃金價格 ETF 和 GC=F 黃金期貨合約走勢圖放在一起,以作比較。

- 藍線:GLD(SPDR Gold Trust ETF)20 年走勢圖

- 紅線:Gold Feb 24(GC=F)20 年走勢圖

當 GLD 黃金價格 ETF 和 GC=F 黃金價格期貨合約的走勢圖放在一起時,從整體來看,兩個的走勢是非常相近的。在 2008 年金融海嘯、2011 年歐債危機、2020年新冠肺炎疫情來襲時,股市陷入低迷而黃金則呈現上漲趨勢。

因此,黃金被認爲是可以保護財富並對抗通膨的資產。

2. GLDM(SPDR Gold MiniShares Trust ETF)

如果覺得 GLD 一張的價格太高,市場上還有更便宜的選擇,比如 GLDM(SPDR Gold MiniShares Trust ETF),有著美股「迷你黃金ETF」之稱,一樣追蹤黃金現貨價格「LBMA Gold Price PM」,也是State Street Global Advisors 發行的一檔黃金 ETF,在 2018/6/25 成立。

GLD 一股代表 1/10 盎司黃金,而 GLDM 一股則只代表 1/50 盎司,讓你可以用更低的金額進場,目前股價是58.99美元,內扣費0.1%,它的設計就是讓小資族即使預算有限也能輕鬆投資黃金。

投資 GLDM 要注意的是,雖然費用較低,但由於 GLDM 在 2018 年才發行,知名度不高,所以流動性也沒有 GLD 來的高,投資人需要慎重考慮。

- 股價:58.99 美元(截至 2025/03/14)

- ETF 規模:1118.0171 億美元(截至 2025/03/14)

- 追蹤指數:LBMA Gold Price PM

- 成立日期:2018/06/25

- 總內扣費用:0.10%

- 年化報酬率(年初至今表現,截至2024年12月31日):27.08%,優於追蹤的 LBMA Gold Price PM 25.53%

從過去 6 年的數據裏顯示,在 2020 年 3 月疫情爆發、股市恐慌的情況下,GLDM 呈現出上漲的趨勢,時至今日股價依然起伏波動。

3. IAU(iShares Gold Trust ETF)

IAU(iShares Gold Trust ETF)是一個追蹤黃金價格「LBMA Gold Price PM」,其發行公司是 Blackrock,在 2005/1/21 成立,至今已經 20 年,也是相當成熟的 ETF。

同樣的,在 2010 年歐債危機、當股價下跌時,IAU股價處於上漲趨勢。在 2020 年 3 月疫情爆發時,在股市恐慌的情況下,IAU 也一直持續上漲,至今其股價依然起伏不定。

投資 IAU 要注意的是,IAU 主要追蹤黃金金條現貨價格,其費用率比 GLD 低,但是流動性不低(雖然流動性可能不比 GLD 高),投資人需要慎重考慮。

- 股價:56.19 美元(截至 2025/03/14)

- ETF 規模:405.981 億美元(截至 2025/03/14)

- 追蹤指數:LBMA Gold Price PM

- 成立日期:2005/01/21

- 總內扣費用:0.25%

- 年化報酬率(年初至今表現,截至2024年12月31日):26.85%,優於追蹤的 LBMA Gold Price PM 26.59%

4. SGOL(abrdn Physical Gold Shares ETF)

SGOL(abrdn Physical Gold Shares ETF)是一個追蹤黃金價格「LBMA Gold Price PM」,其發行公司是美國 Aberdeen Standard,在 2009/09/09 成立,至今成立 16 年,是相對成熟的 ETF。

和其他美國黃金 ETF 一樣,在 2010 年歐債危機、股價下跌時,SGOL 股價往上漲。在 2020 年 3 月疫情爆發後,在股市恐慌的情況下,SGOL 也一直持續上漲,時至今日股價依然還在起伏波動中。

投資 SGOL 要注意的是,它一樣只追蹤黃金金條現貨價格,其費用率雖然偏低,但它的流動性不佳,投資人需要慎重考慮。

- 股價:28.47 美元(截至 2025/03/14)

- ETF 規模:45.1314 億美元(截至 2025/03/14)

- 追蹤指數:LBMA Gold Price PM

- 成立日期:2009/09/09

- 總內扣費用:0.17%

- 年化報酬率(年初至今表現,截至2024年12月31日):26.90%,優於追蹤的 LBMA Gold Price PM 25.62%

5. 其他類型的美國黃金 ETF

前面有提到黃金 ETF 有很多種,上述提到的 4 種都屬於黃金價格 ETF(就是最常見的),其他類型的 ETF 包括:

- 反向黃金 ETF:DUST

- 槓桿黃金 ETF:UGL

- 黃金礦業 ETF:GDX、GDXJ

這些 ETF 不適合作為新手投資人的選擇,所以這裡不多加贅述,有興趣再自行研究喔。

台灣黃金 ETF 推薦

1. 00635U(元大標普高盛黃金ER指數股票型期貨信託基金期貨 ETF)

00635U (元大S&P黃金,Yuanta S&P GSCI Gold ER Futures ETF)追蹤標普高盛黃金超額回報指數「S&P GSCI Gold Excess Return Index」,持股都是CMX黃金100盎司期貨,其發行公司是元大證券,在 2015/04/01 成立,至今已經 10 年,是算成熟的 ETF。

自發行以來,00635U 在 2020 年 3 月疫情爆發以來,在股市恐慌的情況下,股價一直持續上漲,至今其股價起伏波動還在進行中。

投資 00635U 要注意的是,00635U 只專注於黃金價格,其費用率偏高,投資人需要慎重考慮。

- 股價:33.64 臺幣(截至 2025/03/13)

- ETF 規模:15.815 億臺幣(截至 2025/03/13)

- 追蹤指數:S&P GSCI Gold Excess Return Index

- 成立日期:2015/04/01

- 總內扣費用:1.15%

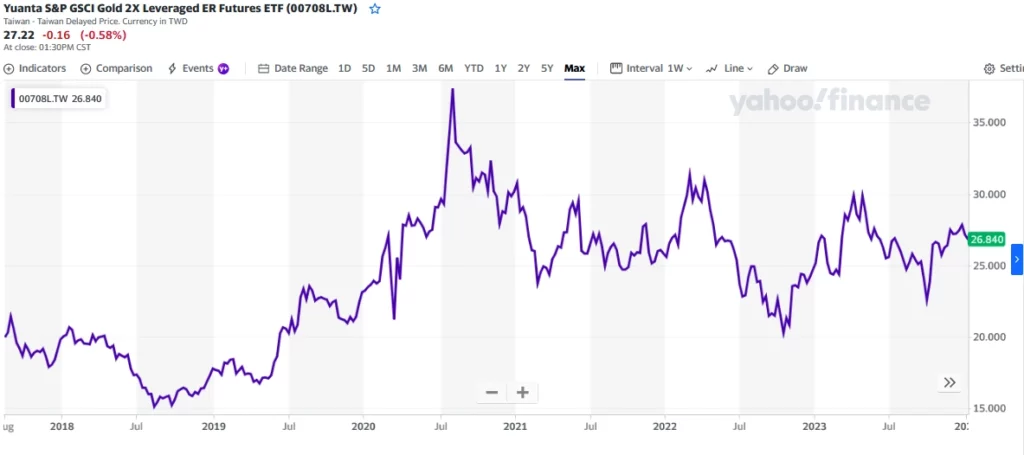

2. 00708L(元大標普高盛黃金ER單日正向2倍指數股票型期貨信託基金期貨 ETF)

00708L (Yuanta S&P GSCI Gold 2X Leveraged ER Futures ETF)中文叫「元大S&P黃金正2」是一個追蹤標普高盛黃金日報酬正向兩倍ER指數「S&P GSCI Gold 2x Leveraged Index」,成分股是CMX黃金100盎司期貨,但它是槓桿型 ETF,開 2 倍槓桿,其發行公司是元大證券,在 2017/08/23 成立,至今 7 年,是相對新的 ETF。

自發行以來,00708L 同樣的在 2020 年 3 月疫情爆發以來,在股市恐慌的情況下,股價一直持續上漲,至今其股價起伏波動還在進行中。

投資 00708L 要注意的是,00708L 只專注於黃金價格,其費用率偏高,而且它是槓桿型 ETF,投資人需要慎重考慮。

- 股價:49.20 臺幣(截至 2025/03/13)

- ETF 規模:19.225 億臺幣(截至 2025/03/13)

- 追蹤指數:S&P GSCI Gold 2x Leveraged Index

- 成立日期:2017/08/23

- 總內扣費用:1.15%

港股黃金ETF

1. 2840 (SPDR Gold Shares (HK))

2840(SPDR Gold Trust ETF)是一個追蹤黃金價格「LBMA Gold Price PM」,其發行公司是 State Street Global Advisors,在 2008/07/31 成立,至今已經 15 年,是相對成熟的 ETF。

在 2010 年歐債危機、股價下跌時,2840 呈現出上漲趨勢。在 2020 年 3 月疫情爆發以來,在股市恐慌的情況下,2840 也一直持續上漲,而時至今日起伏波動還在進行中。

投資 2840 要注意的是,2840 只專注於黃金價格,投資人需要慎重考慮。

- 股價:2,135.96 港元(截至 2025/03/14)

- ETF 規模:664.75 萬港元(截至 2025/03/14)

- 追蹤指數:LBMA Gold Price PM

- 成立日期:2008/07/31

- 總內扣費用:0.40%

2. 3081 (Value Gold ETF)

3081(Value Gold ETF)是一個追蹤黃金價格「LBMA Gold AM」,其發行公司是 Value ETF Management Limited,在 2010/11/03 成立,至今已經超過 10 年,也是相對成熟的 ETF。

同樣的,在市場危機時,如 2010 年歐債危機、2020 年 疫情爆發,3081 都有上漲趨勢,而時至今日起伏波動還在進行中。

投資 3081 要注意的是,3081 也只專注於黃金價格,投資人需要慎重考慮。

- 股價:70.21 港元(截至 2025/03/17)

- ETF 規模:29.847 億港元(截至 2025/03/17)

- 追蹤指數:LBMA Gold AM

- 成立日期:2010/10/29

- 總內扣費用:0.40%

馬來西亞黃金ETF:TradePlus Shariah Gold ETF (0828EA)

馬來西亞只有一檔黃金 ETF 那就是 TradePlus Shariah Gold ETF (0828EA),主要追從「LBMA Gold Price AM」價格,是一檔符合伊斯蘭教法的ETF。

細心的朋友會發現LBMA Gold Price 為什麼分成 AM 和 PM。AM 定盤價(上午 10:30 GMT)涵蓋亞洲市場的晚盤與歐洲市場的早盤交易,例如中國、香港、日本的黃金交易者會參考這個價格。 PM 定盤價(下午 15:00 GMT)此時美國市場已經開盤,交易量更大,能更準確反映來自美洲的需求變化。

這檔 ETF 是由 AHAM Asset Management Berhad 發行的,成立於2017年11月28日,持股中至少有95%的實體黃金(這些黃金都被存在新加),剩餘部分為伊斯蘭市場的流動性資產,如:貨幣市場基金、定期存款等,所以理論上來說每單位 ETF 代表約 0.01 克黃金加上一些現金。

- 股價:4.10 令吉/馬幣(截至 2025/03/17)

- ETF 規模:2089.6萬美元(截至 2025/03/17)

- 追蹤指數:LBMA Gold AM

- 成立日期:2010/10/29

- 總內扣費用:0.40%

黃金ETF與實體黃金有什麼差別?

一般提到買「黃金」,我們都會想到是去金鋪銀樓買實體黃金,人們拿到手的確實就是看得見、摸得著的黃金。若投資「黃金 ETF」,它就只是存在在投資戶口裡的一個代號、一個數字。

延伸閱讀:

- 實體黃金值得投資嗎?實體黃金哪裡買?投資黃金好處【黃金投資入門】

- 黃金怎麼買賣交易?為何黃金有股票和期貨?投資黃金有好處和壞處?

- 黃金存摺是什麼?黃金存摺優缺點、如何賺錢、牌價查詢、開戶方法

- 黃金值得投資嗎?一文看懂黃金投資起源、優缺點、投資方法

- 马来西亚哪里买金便宜? 买金值得吗?附马来西亚金店排名

- 黃金回收攻略:黃金回收價、賣黃金純度、扣重、流程?現在賣黃金划算嗎?

除了這方面的差別,投資黃金 ETF 和投資實體黃金在以下三大層面有著重大的區別:

管理費

黃金 ETF 通常比實際黃金的管理費用低。這是因為黃金 ETF 是被動管理的,意味著它們僅僅追蹤黃金股票或黃金價格的指數。另一方面,實際黃金可能需要更主動的管理,例如儲存和運輸黃金,這可能會導致較高的費用。

例如,SPDR 黃金 ETF(代碼:GLD)的管理費率為 0.40%。這意味著如果你在GLD中投資了1萬美元,每年你將支付40美元的費用,換算回馬幣也是大約 RM 160 – RM 200 之間。

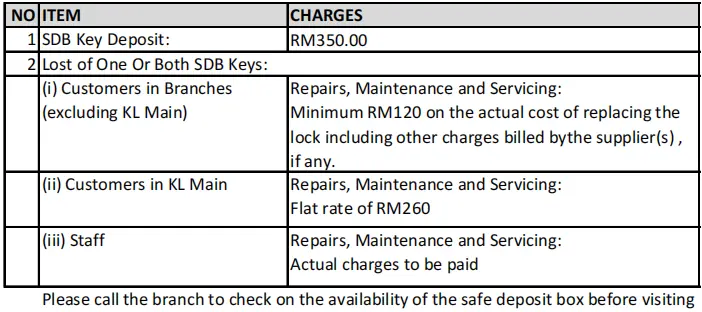

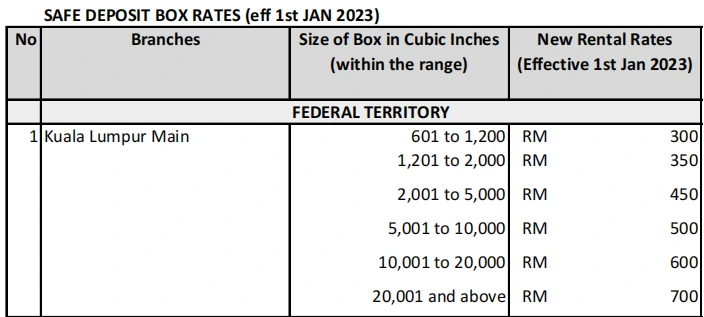

而在馬來西亞,若想儲存實際黃金,你可以到銀行去租借銀行保險箱。這裏以 Maybank 保險箱的價格來舉例。

從 Maybank 官網顯示,在 2023 年 1 月1 日起,要使用銀行的保險箱,必須先繳付保險箱訂金為 RM 350,再根據不同保險箱的大小,和不同 Maybank 分支,以吉隆坡首都來説,最低租金為 RM 300。這樣一來,所需要的費用已經高達 RM 650,遠超越黃金 ETF 管理費。

以下圖標顯示 Maybank 保險箱費用。

持有成本

黃金 ETF 的持有成本通常低於實際黃金的持有成本。這是因為黃金 ETF 是無形資產,沒有直接的持有成本,因為它們只是代表黃金所有權的電子單位,而實際黃金是一種有形資產,需要儲存和保護。

實際黃金具有一些直接的持有成本,包括剛剛上面提到的管理儲存費用。另外還有保險成本,像是為實際黃金投保,以防盜竊或損失,再來還有運輸成本,如果你需要運送實際黃金,通常需要支付運輸費用。

總的來說,實際黃金的持有成本通常高於黃金 ETF 的持有成本。

流動性

流動性指的是一個資產能夠多容易地轉換為現金。黃金 ETF 通常比實際黃金更具有流動性。黃金 ETF 在交易所進行交易,這意味著它們可以輕鬆地買賣。此外,黃金 ETF 的交易量通常很大,這意味著總是會有買家或賣家願意進行交易。

實際黃金比黃金 ETF 的流動性較差。這是因為實際黃金是一種需要從一個人手中實際轉移至另一個人手中的實物資產。此外,實際黃金的交易量通常比黃金 ETF 小,這可能會讓尋找買家或賣家變得更困難。

總的來說,黃金 ETF 比實際黃金更具有流動性。這意味著它們可以更容易地買賣,並且不太可能出現大幅度的價格波動。

黃金ETF也需要持有黃金?黃金ETF持倉量是什麼呢?

黃金 ETF 通常持有黃金。黃金 ETF 的持倉量指的是 ETF 實際持有的黃金數量。黃金 ETF 以實際黃金作為擔保,以多種形式持有實際黃金,如金條、金幣和金塊。這些黃金通常存放在安全的保險庫中,例如銀行或政府的保險庫。

黃金 ETF 持有的黃金數量會因投資者買賣該 ETF 的股份而不斷變動。當一名投資者購買黃金 ETF 的股份時,ETF 會購買黃金來支持這些股份。當一名投資者出售黃金 ETF 的股份時, ETF 會賣出黃金以支付這些股份。

黃金 ETF 的持倉量每天都會公佈,因此投資者可以追蹤該 ETF 持有的黃金數量。這些信息對於考慮投資於黃金 ETF 的投資者很有幫助,因為可以讓他們了解該 ETF 實際擁有多少黃金。

黃金 ETF 的持倉量與黃金價格之間存在著緊密的關係。隨著黃金 ETF 的持倉量增加,對黃金的需求也會增加。這種需求增加可能會導致黃金價格上升。相反,隨著黃金 ETF 的持倉量減少,對黃金的需求也會減少。這種需求減少可能會導致黃金價格下降。

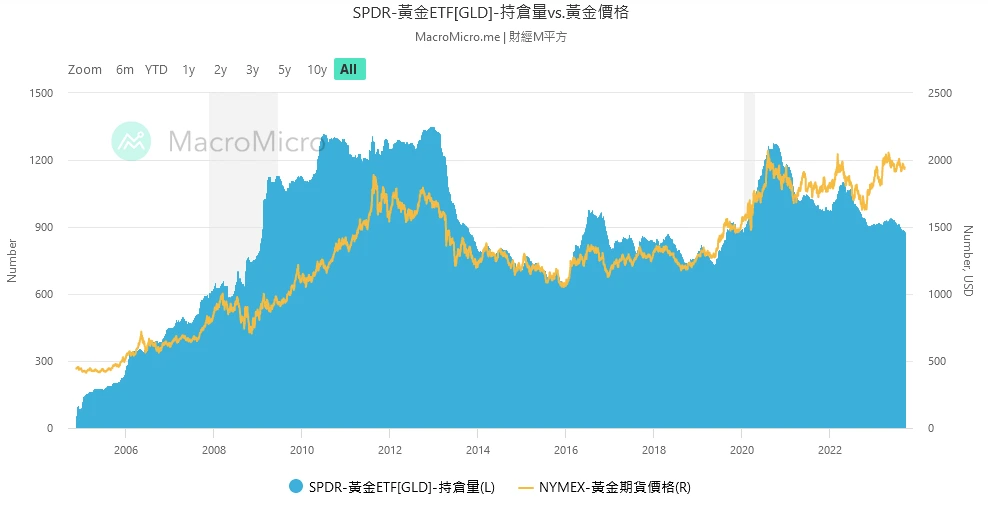

黃金 ETF 的持有量與黃金價格之間的關係並不是完全線性的,但兩者之間存在著很強的相關性。這意味著黃金 ETF 持倉量的變動通常會被黃金價格的變動所跟隨。

- 2011年,黃金 ETF 的持倉量達到歷史新高。對黃金的這種需求增加有助於推動黃金價格飆升至每盎司超過1900美元的歷史最高水平。

- 2013年,黃金 ETF 的持倉量開始下降。對黃金的這種需求減少有助於引發黃金價格的抛售,使其下跌至每盎司超過1100美元。

從以下圖標顯示,當 GLD(SPDR Gold Trust ETF)持倉量增加時,黃金價格也隨之上升。

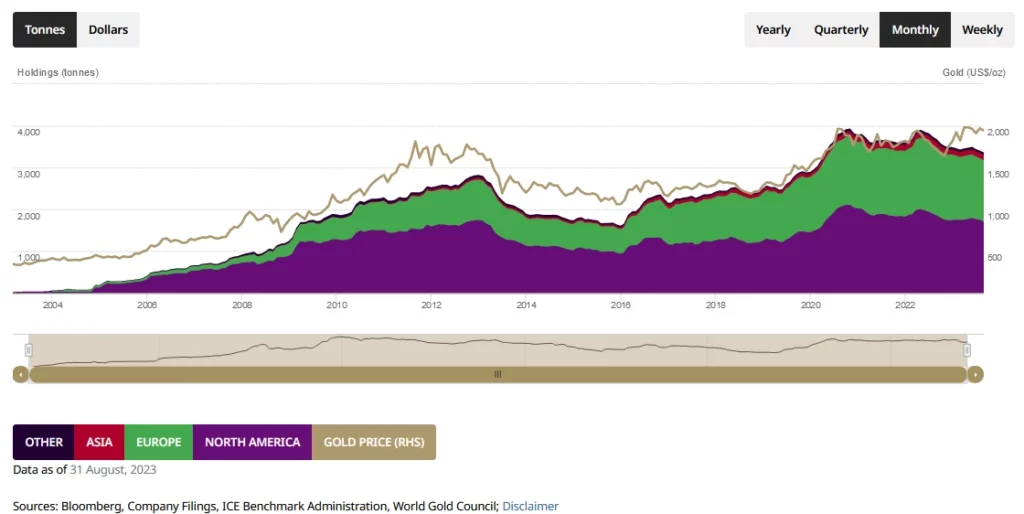

下圖是世界黃金協會披露的黃金 ETF 持倉與黃金價格的逐月歷史走勢。在長期趨勢的判斷上黃金 ETF 的持倉量往往左右了黃金價格趨勢。當持倉量增加,黃金價格也上漲。

但是,黃金 ETF 的持倉量與黃金價格之間的關係並不總是可以預測的。還有許多其他因素可能會影響到黃金價格,如經濟數據、地緣政治事件和投資者情緒等。所以,投資者還需評估其風險再做出投資抉擇。

為什麼要投資黃金ETF?

在股市中,經常可以聽到黃金可以「抗通膨」。的確,黃金在經濟景氣不好時期,是大家比較嚮往的投資標的,因為黃金能夠「保值」,很難受到主流貨幣的趨勢所影響。當經濟不好時,大家都會往更安全的地方投資,黃金就是一個很好的選項。

黃金抗通膨

黃金通常被視為對抗通膨的避險工具,當美元貶值時,其價格往往會上升。這主要是因為黃金是一種有形資產,供應有限,而美元是一種法定貨幣,並未以實物商品作為支持。當美元貶值時,投資者通常會將黃金視為價值儲存工具。

另外,黃金是一種全球貨幣,在全世界都被接受,所以是個抗通膨的工具。

值得註意的是,黃金並非對抗通膨的完美避險工具。黃金價格可能會波動,並不總是與通膨同步上升。然而,黃金可以是多元化投資組合的有價值組成部分,並且可以幫助保護投資者免受通膨對長期投資的影響。

從上圖我們可以觀察到通膨和黃金價格之間存在著高度正相關。當通膨上升時,黃金會上漲。正如我們之前提到的,通膨是由於貨幣供應增加而導致商品價格上升,因此黃金和貨幣供應之間也應該存在類似的關係。顯然,黃金和貨幣供應往往會朝著相同的方向變動。

延伸閱讀:

黃金可保值

黃金被認為是一種相對能夠保值的資產,除了因爲其供應有限之外,在過去的幾個世紀中,黃金一直被視為一種穩定的價值存儲工具。它在各種經濟環境下都保持了相對穩定的價格水平,即使在通貨膨脹或經濟不穩定時,黃金的價值也能保持相對穩定。

另外,黃金除了全球通用、對沖通貨膨脹,也不受政府控製。黃金是一種獨立於政府控製的資產,其價值不會受到政府的幹預或貨幣政策的直接影響。

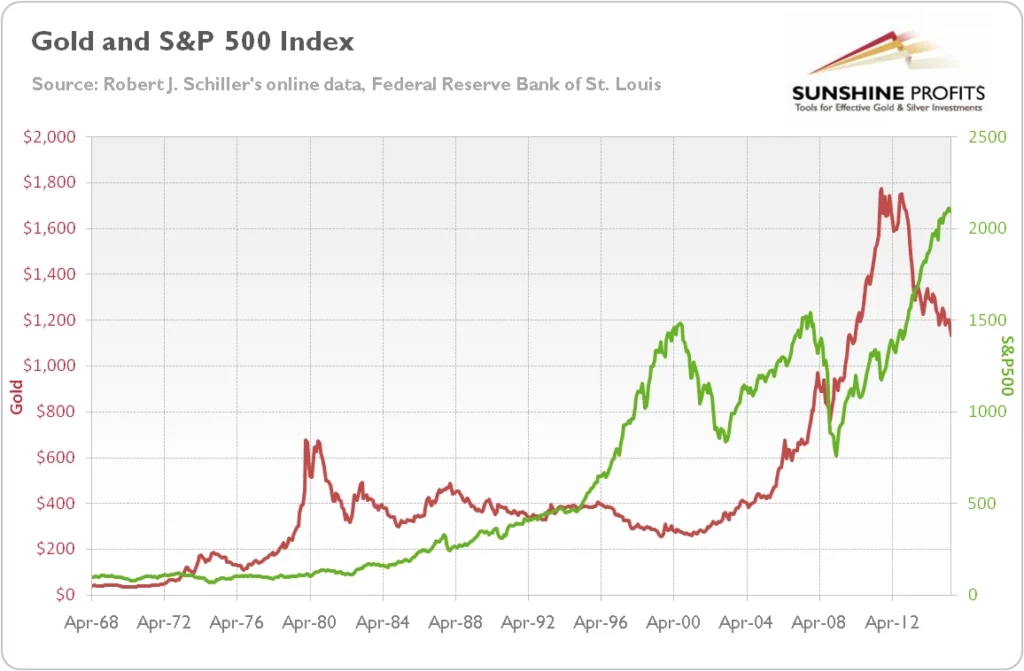

上圖將黃金價格和標普 500 指數放在一起以作比較,當標普 500 指數(青缐)偏低時,黃金價格(紅缐)偏高,以此來看出黃金在保值方面的功能。

延伸閱讀:

- 一分鐘了什麼是通貨膨脹|一次看懂通膨類型、發生原因、利弊、對抗方法

- 通貨膨脹應該投資什麼資產?5大抗通膨資產類型一次看

- 盤點歷史8個金融危機事件所帶來的影響及啟示

- 這7個金融風暴不能不懂!美國股市崩盤前都會出現這2個前兆

- 化危機為轉機!金融風暴期間要買什麼資產?一文看懂金融風暴投資佈局與應對心態

如何投資黃金ETF?挑選黃金ETF的2個方法

交易黃金 ETF 的方式其實跟其他 ETF 無異,一般只要在券商下單即可。而券商有分實體和網路券商,2 種方法都能投資:

實體券商下單

如果平常習慣用實體券商交易,就能詢問該券商是否能交易黃金 ETF,券商會幫你聯絡國外機構,再幫你下單(在台灣,這叫「複委託」),不過用實體券商交易的費用不低,券商也會抽取手續費,所以不建議小資金的投資人。

網路券商下單

黃金 ETF 的主流市場還是在美國,主要是以美股券商做下單,大部分券商(尤其是大券商)都有開放網路交易功能,方便國際投資人交易,以下是幾個常見的美股券商:

這些網路券商基本上涵蓋所有美股,包括黃金 ETF,而且:

- 交易方便(不用跑去實體券商臨櫃交易)

- 交易是立即性的(實體的話還要等券商與機構討論好)

- 手續費也比較低(因為只要直接對網路券商)。

所以小資金、在意效率的投資人,可以直接在網路下單,省去人工的對談和時間的浪費。

目前 Interactive Brokers (IB) 也開通了台股交易服務,讓投資者以一個賬戶,就能同時投資美股和台股。

如果你想要投資黃金 ETF,只需要簡單的兩個步驟,就能交易黃金 ETF了。

如果你還沒有開設任何投資賬戶,可以點擊以下連結開設一個 Interactive Brokers 投資賬戶。

第一步,在 Interactive Brokers 搜索相關的黃金 ETF(本次以 GLD 作為例子),點擊黃金 ETF 的結果(搜索結果會出現其他的金融商品,千萬別選錯了)

第二步,點擊 BUY,就能買入 GLD 這支黃金 ETF 了。

馬來西亞人則可以使用 Webull、moomoo、FSMOne、CGSI、Rakuten Trade、M+ Global 等受馬來西亞證券監督委員會(SC)監管的平台找到美股、港股和馬股的黃金ETF。

注意,我們僅分享投資渠道,並不是買賣建議。

總結

黃金ETF是一種方便且具有流動性的投資黃金方式,無需自行購買和存儲實物黃金。它們也是分散投資組合和對抗通膨的好途徑。

在美國、台灣和香港都有各種不同類型的黃金ETF,追蹤不同的黃金價格指數並投資於不同類型的黃金。投資者在選擇黃金ETF之前應仔細考慮其投資目標和風險承受能力。

- 美國黃金 ETF:GLD、IAU、GLDM、SGOL

- 台灣黃金 ETF:00635U、00708L

- 香港黃金 ETF:2840、3081

- 馬來西亞黃金 ETF:0828EA

透過投資黃金 ETF ,投資者可享有以下好處:

- 便利性: 黃金 ETF 可以像在交易所上買賣其他股票一樣方便

- 流動性: 黃金 ETF 具有很高的流動性,投資者可以輕松地以公平價格買賣

- 對抗通膨和保值: 黃金通常被視為對抗通膨和保值的避險工具,因為其價格在美元貶值時往往會上升

如果你在考慮投資黃金,黃金 ETF 是一個值得考慮的好選擇。它們相對於投資實物黃金具有諸多優勢。但凡是投資皆有風險,投資者需評估風險與回酬,再做出明智的投資抉擇。

延伸閱讀:

利益披露聲明

本文含合作連結/內容,當你通過我們的推薦連結開戶並入金,我們將獲得小部分佣金。但是,這不會影響內容的專業性和中立性,所有證券服務商與金融投資平台都經過獨特評測框架,進行完整測試與理解。最重要的是,我們不會因為券商付費而只給出正面評價。

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以咨詢你的理財規劃師,以取得專業的建議。