银行暂停贵金属交易,不是因为金价要跌!

最近,工行、建行等发布公告,暂停个人贵金属交易业务,很多媒体文章说因为金价要暴跌了,银行为了帮老百姓防范下跌风险,这个解释实在太过荒谬。

- 银行收紧个人贵金属交易,不是最近的事儿了,从2020年就开始暂停贵金属开户业务了,就是说不接受新客户了,老客户想玩儿就继续玩儿。后来又不断提高老客户的交易保证金,直到最近这次是暂停新开仓,也就是新的买入。所以最近这波儿政策只是一系列收紧动作的分解动作之一。

- 银行收缩的黄金业务中有黄金TD、期货合约等,在金价下跌的时候投资也是可以赚钱的。那么“预期金价下跌,帮投资人防范风险”就无从谈起了,投资人还觉得你耽误我赚钱了呢。

- 停止银行端的黄金交易,老百姓就不买黄金了吗?不能够!中国大妈连萝卜白菜便宜5毛钱都知道,金价下跌能不知道吗?中国大妈紧跟金价,一跌到心理价位立刻金镯子金链子就招呼上了。再有,投资人也可以去期货公司交易啊,还可以买黄金ETF基金啊,怎么可能说银行停了黄金交易业务,炒黄金的人就不炒了呢。

- 黄金价格本来就是涨涨跌跌的,怎么能价格一跌就暂停交易?那股市也只能涨不能跌了呗,凡是下跌的股票都停盘呗。再说,银行凭啥就知道黄金啥时候要涨啥时候要跌啊?中国银行界还远没到能控制全球黄金价格的程度。

那么,为啥银行都暂停了贵金属交易业务呢?

首先,银行关闭黄金业务与黄金价格没有任何关系。黄金交易业务在银行发展时间长,客户数量多,黄金投资理念深入人心,因此受人关注,并衍生出了今年由于价格波动,银行避险清理业务的猜测。

刚才也提到,在过去两年里四大行、主要股份制银行均逐步关闭对个人客户的交易业务,简称对私交易类业务。注意,这里并不是只是暂停黄金交易类业务,是所有交易类业务,除了贵金属,还有外汇和大宗商品交易类业务。

由于众所周知的中行原油宝事件,监管层面对于银行面向普通投资者开展对私交易类业务有了更清晰的认识。在原油宝事件之前,监管层对于银行代理客户进行交易是鼓励的态度,四大行均开办了面向个人客户的各种交易类业务。随着2020年疫情对全球经济的影响,金融市场波澜壮阔,商品价格跌宕起伏,客户交易热情大增,成交极度活跃,银行的这部分中收也大幅提升。

2020年4月20日,原油负价格引发了原油宝事件,监管的态度开始发生转变。我理解,有两点引发了监管的思考:

1. 银行客户众多,单边市中,累积的单边头寸巨大,银行的对冲渠道如果选择在国内交易所,对国内商品价格有冲击;如果选择国外交易所对冲,资金出境后,境外资本可通过更改交易所交易规则,对交易对手进行收割。

解释的形象一点,交易类产品必须在市场里做对冲,如选择境外渠道对冲,就建立起连接国内居民财富和境外资本市场的一个资金管道,国外资本想个方法打开抽水泵,国内居民财富就给抽过去了。

2. 国内客户不认赔,投资者教育无效。YYB事件中,做空的客户因为负价收获颇丰,没有一个来退钱的。所有做多亏钱的客户,认为自己抓住一个点就拒绝承担亏损,认为引发群体性事件就可获得赔偿,至今没有妥善解决完。风气已经形成,难以改变了。

基于以上两点,监管认为,银行面向广大个人客户,即便是风险测评到激进的客户来开展交易类业务,同样也是有天然的劣势的。综合考量下来,这类业务并非银行的本源业务,普通投资者也不适合参与这类业务,监管态度转变,银行开始逐步退出。

早在2020年银行已经开始有序退出。以限制贵金属和大宗商品期货合约为标的物的交易类产品的开仓为开始,随着合约到期逐步关闭业务。随后以现货为标的的交易类业务(外汇保证金、纸黄金、代理金交所业务,简称TD业务)也开始限制开仓,并通过劝说等方式建议客户适时离场。顺便说一句,TD个人业务,券商是可以做的,但是券商赚钱业务太多了也不重视,导致交易量大幅下降,今年交易量同比降80-90%。目前,各家商业银行均基本完成了,对客户的限制开仓,下一步将逐步劝离,随后关闭业务了。

说回来,银行不会去预测外汇和商品价格来决定是否关闭一个业务。何况,黄金白银价格波动幅度并不算太大,就拿今年来说,金价的波动那可比A股个股,欧元、日元等小多了。我的观点是,目前银行依旧处于有序清理对私交易类业务过车中,和近期金银价格走势没有直接联系。另外,还有人说银行限制交易,是为了保护国家黄金储备,这更是无稽之谈,交易都是现金交割的,不涉及实物,不会出现国内实物黄金甚至黄金储备流失的风险。

今天就说到这儿,谢谢关注。

中国工商银行7月15日公告,自北京时间2022年8月15日(周一)7:00起,暂停账户贵金属业务黄金、白银的买入、转换交易及定投计划的设置与变更;暂停账户贵金属双向交易业务黄金、白银的空头开仓交易

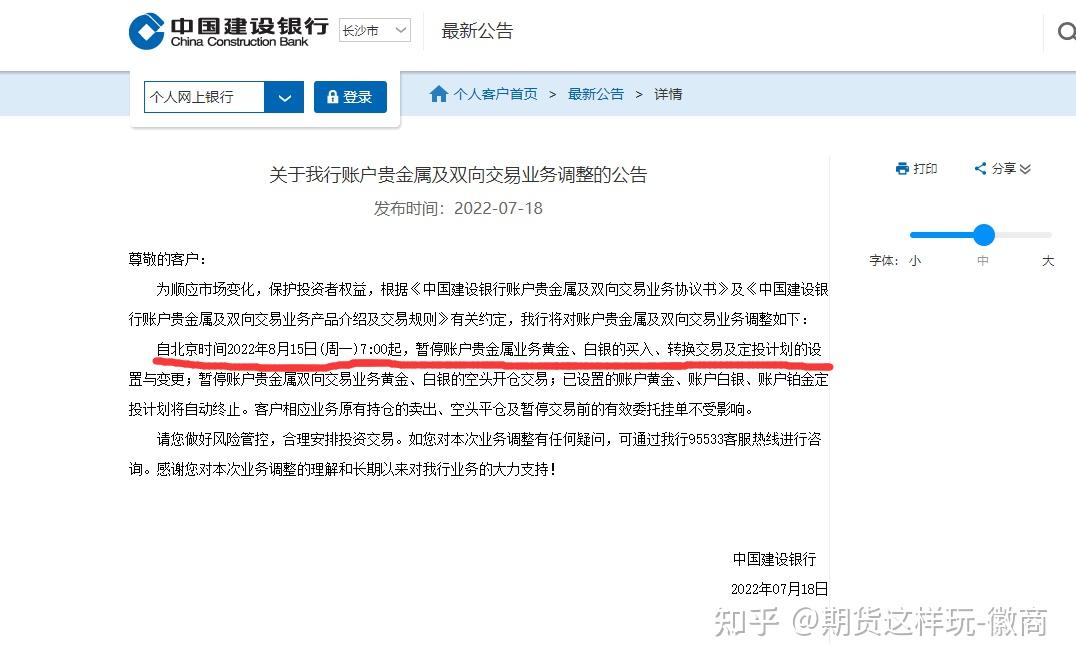

7月18日,中国建设银行官网发布公告称,自北京时间2022年8月15日(周一)7:00起,暂停账户贵金属业务黄金、白银的买入、转换交易及定投计划的设置与变更;暂停账户贵金属双向交易业务黄金、白银的空头开仓交易。

自2020年11月以来,国内银行就开始对风险较高的账户贵金属业务不断“加码”管控。据不完全统计,自2020年以来,先后已有20余家银行调整或暂停个人账户贵金属相关业务。

2020年“原油宝”事件发生以来暴露了商业银行在金融衍生品交易方面,无论是在人才储备、技术还是风控层面,都有其缺陷。

去年12月,央行会同银保监会、证监会、外汇局共同起草了《关于促进衍生品业务规范发展的指导意见(征求意见稿)》(下称《指导意见》),明确规定,各参与主体在特定交易场所交易具有未来交割实物特征的延期交收合约,以及金融机构发行的不涉及标的物实际交割的记账式贵金属、大宗商品、外汇类等账户类产品参照本意见管理。商业银行要减少一些不必要的中介业务,回归服务实体经济的主业,这也是银保监会明确的导向。

银行对个人贵金属类衍生品业务的收缩,实际上就是对《指导意见》的具体执行。这有助于国内衍生品市场进一步规范,有助于个人投资者规避风险。